最近日本の企業や組織からESG関連のお問い合わせが増えてきました。欧米諸国ではもはや避けては通れない指標であるESGが日本にも普及しつつあるとはいえ、まだ「それって何のこと?」という人も多いので、ここではESGについてよく知らないという人のために簡単な紹介をします。

ESGとは

グローバルリサーチでは主にイギリスやヨーロッパの企業や団体に向けてESG方針策定やモニタリングサービスを行ってきました。というのも、ここ最近ESGは民間企業のみならず自治体などの公的機関やNGO団体でも導入されつつある重要な指標となっているからです。

それにくらべ日本ではESGに対する認識が遅い印象でしたが、ここ数年で日本企業や団体からもESG関連についてのお問い合わせや依頼が増えてきました。その反面「ESG」と言っても何のことやらという人も多いようなので、この記事で簡単に紹介します。

ESGは下記の三つの指標から企業や組織を評価するものです。

- Environment(環境)

- Social(社会)

- Governance(ガバナンス:企業統治)

こ3つの頭文字をとって「ESG」(イーエスジー)と呼ばれています。

企業というのは最近まで利益を追求することがその究極の目的であると考えられてきました。けれども、それだけではなく環境、社会、ガバナンスという観点で社会貢献にも配慮する指標を当てはめようという考え方です。

この3つの指標が具体的にはどういうことを指すのか、一つずつ見ていきましょう。

Environment(環境)

事業活動にあたって、気候変動対策、サステイナビリティ(持続可能性)など、地球環境に貢献する取り組みを行うための考えです。

具体的に言えば、二酸化炭素の排出量を減らしたり、再生可能エネルギーを使う、省エネルギーや省資源に努める、環境汚染をしない、エコシステムの保全や改良に努めるなどが含まれます。

Social(社会)

事業を進めるにあたって、企業内や地域コミュニティ、取引先などと協働しつつ社会的な配慮を中心に据える視点です。

企業や組織内であれば、従業員の労働条件の改善、ジェンダー平等、ダイバーシティ重視、人権保護、従業員教育・育成などの雇用上の考慮などが含まれます。

さらに、広く消費者や顧客保護、サイバーセキュリティ、社外関係者や地域へのつながりと貢献なども含まれます。たとえば、取引先やサプライチェーンの人権問題なども無視できない指標です。

Governance(ガバナンス)

「ガバナンス」という言葉は「企業統治」と訳されることもありますが、企業や組織がどのように統治されているかを評価します。

具体的には法令順守、リスク管理、情報開示や透明性、不正や不祥事の回避、取締役会の在り方、生産性を高めるための意識などを指します。

ESG投資とは

ここまで見ていくと「ESG」というのはこれまで企業の目標とされていた利益追求を度外視して倫理的な目標に置き換えるものと理解する人もいるかもしれませんが、そうではありません。

というのも、利益を追求する投資家が投資の対象として企業を判断する場合、環境や社会への配慮を欠いている企業にはリスクがあると考え始めているという「経済的」な理由があるのです。それはここ最近、利益追求型の企業活動では短期的に利益を上げることはできても、持続的な成長が見込めないということがさまざまな事例からわかってきたからです。

その典型的な例に2008年のリーマンショックがあります。この事件で、企業が短期的な利益を過剰に追及する姿勢への批判が高まり、長期的に安定した投資を行う指標としてESGの重要性が注目を浴びるようになりました。

日本でも、古くは水俣病などの公害、最近では日産のゴーン会長騒動、雪印乳業の食中毒や牛肉偽装、レオパレスの不良物件問題など、企業統治が満足でなかったゆえに問題が起き、結果として経営に悪影響を与えたり、株価が暴落するということがありました。

これとは逆に、スタートアップや中小企業でもしっかりとしたESG方針を策定し目標を達成する取り組みを続け、それを報告・公表している企業は評価され投資が集まるという事例が増えてきています。

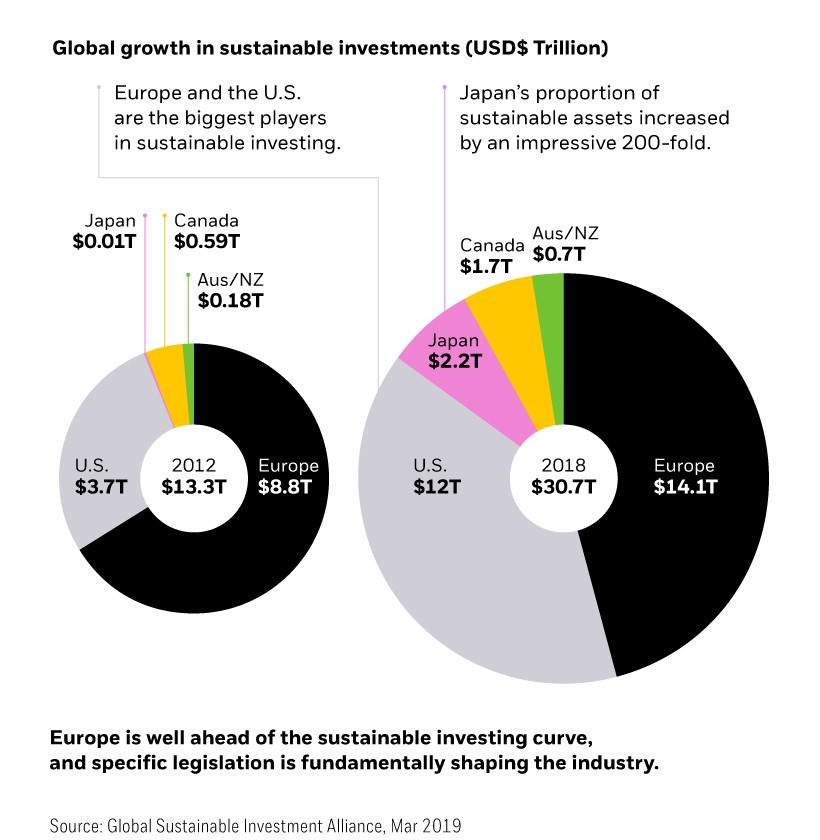

実際にESG投資は2012年から2018年までの2年間で世界全体で2倍以上に増えています。今のところヨーロッパや米国がその大半を占めていますが、日本もこの間に200倍に増えていて、その増加スピードは注目されてもいます。

ESGとSDGsの関係

ESGは国連で採択されているSDGs(Sustainable Development Goals)とも共通する概念です。SDGsは「持続的な開発目標」として17の目標が掲げられ、各国政府がその実現に取り組んでいます。

とはいえ、この目標は政府や自治体など公的機関だけでは成し得ないものであり、広く国民や企業も協力していく必要があります。

ESGの指標はSDGsの目標と重なっているため、企業がESGを意識した取り組みをおこなうことでSDGsの実現にをも寄与することになるのです。

ESGに取り組まないリスク

世界的に注目されている先進的な企業に今やESGを無視した経営をしているところはないと言っていいでしょう。

機関投資家や個人投資家にとってもESGは企業評価の新たな軸として注目されつつあります。短期的な売上高や利益などの財務情報だけではその企業が長い目で見て持続可能かどうかを予測することが難しいため、長期で投資運用する際には特にESGが意識されています。

長く持続する企業は短期的な利益だけを追求するのではなく、環境や従業員、地域社会に対して誠実である経営を行うことで結果的にリスクを排除し成長していくという考え方が広まりつつあるのです。サステナブルな企業活動は投資家にとっては長期的にリターンを得られることと理解され始めています。

だから、企業にとってESGはコストとしてとらえるのではなく、経営を長期的に持続させ、投資を呼び込むために戦略的に行う経営活動の一つと考えられています。

それではESGに取り組まないリスクにはどういったものがあるでしょうか。

消費者から敬遠される

消費者は価格ですべてを決めるわけではありません。単に安いだけではなく、環境負荷が低い商品を選ぶエシカル消費が広がっています。

たとえば、児童労働や劣悪な労働条件に抗議してファッションブランドの不買運動が起きたり、動物愛護団体の抗議によりシャネルやバーバリーといった高級ブランドが毛皮をファッション商品に使用するのをやめた例があります。

投資が集まらなくなり、ダイベストメント(投資撤退)につながる

世界的にESGの観点から、ダイベストメントの事例が顕著になりつつあります。気候変動の原因になる石炭など化石燃料への投資撤退を表明している企業や投資機関が増えてきているのです。

最近ではこれが政府にも広がっており、アイルランド政府は化石燃料への投資撤退を発表しました。

ESG観点から賛同できない企業への投資を引き揚げ、その代わりにESGに貢献する事業に資金を移していく投資家が増えています。

長期的に企業のブランドイメージが低下する

企業イメージは単に商品やサービスの品質だけで決まるものではありません。ESGの観点から賛同を集めることができる企業はブランドイメージが上がり、長期的にみて経営が安定、向上します。

例えば、米NIKE社は1990年代、アジアの工場で劣悪労働環境や児童労働を強いたとして不買運動が世界的に広まり一時ブランドイメージが落ちました。けれども2018年には人種差別抗議をしたNFLの黒人選手を広告に起用したことで、売り上げが増え、ブランドイメージを向上することに成功しました。

優秀な人材が集まらなくなる

新たな人材を獲得するにあたり、確固としたESG方針を定めて公表することで、より多くの求職者に就職したい企業として選ばれる可能性が高まります。

さらに、ESGに積極的に取り組むことで従業員の満足度が高まり、居心地のいい労働環境を提供することで労働生産性が上がり、従業員にとって働き甲斐があると感じることのできる企業になることによって優秀な人材の離脱をも防ぐことができます。

日本でのESGの取り組み

日本では欧米諸国に比べるとESGの取り組みがまだ浸透しているとはいえませんが、グローバリゼーションの背景で今後拡大していくことに間違いはありません。2017年にはGPIF(年金積立金管理運用独立行政法人)がESG指数を選定し、本格的にESG投資を開始したことから、注目度が高まってきました。

東洋経済新報社は、2016年から自社データベースを活用してESGを重視する企業ランキングを発表しています。

それによると2019年の総合ランキング上位は下記のとおりです。

1位「SOMPOホールディングス」

2位「NTTドコモ」

3位「丸井グループ」

4位「KDDI」

同「富士フィルムホールディングス」

同「オムロン」

7位「トヨタ自動車」

8位「帝人」

9位「ブリヂストン」

10位「東京海上ホールディングス」

ランキング上位は大企業が目につきますが、規模は小さくてもESG指標の観点で優れた企業も100位以内に顔を出しています。財務評価だけで判断されるのではなく、このようなかたちでESGに優れた企業ランキングが発表されることで、投資家にとっては投資先を決める上の重要な要素となり、企業にとっては財務上の数字だけでなく広く環境、社会、ガバナンスの面でも事業を改善していく動機付けとなるでしょう。

日本人だけを顧客にしている中小企業ではESGなんて関係ないと考える人もいるかもしれませんが、グローバリゼーションの波はいやおうなしにやってきていて無視するわけにはいきません。

つい先日も日本企業に女性役員を増やすように海外の機関投資家が反対票を投じ始めたという記事がありました。

資産運用会社のゴールドマン・サックス・アセット・マネジメントは「取締役会に女性がいない会社の取締役信任議案に反対する」という基準を発表し、今夏の株式総会では約400企業で反対票を投じたというのです。

女性登用はESGの重要な要素であるダイバーシティ(多様性)を確保する上でわかりやすい目安となっています。人口の半分を占める女性が取締役に一人もいないような企業は多様性に欠け、イノベーションを生み出す環境にはなり得ないと判断されているのです。

新型コロナウィルス後のESG投資

2020年の新型コロナウィルス流行後は、ESG投資の傾向にさらに拍車がかかるだろうと考えられています。

コロナ前も気候変動をはじめとする環境問題には関心が高まっていましたが、新型コロナウィルス流行の要因の一つに環境破壊もあると考えられ、これまで以上に環境に配慮した視点が企業にも求められています。

証券会社大手ゴールドマンサックスはパンデミックによる未曽有の混乱によって企業、地方自治体、国家の優れたガバナンスの重要性が明らかになっていると語ります。個人も企業も社会的な目的を持つことはプラスアルファではなく、不可欠なことであるという考え方がパンデミックにより注目されているのです。

これまで自己利益を追求したり、個人の自由に重きを置いてきた人たちが感染症とたたかうために「社会」との結びつきを重視し、ロックダウン、ソーシャルディスタンス、マスク着用、自己隔離などの「不便」をみずから受け入れています。さらにコロナ禍では自分だけでなく他者の役に立とうという意識も高まり、ヴォランティア、地域活動、コミュニティサポートへの関心も顕著になりました。

パンデミック対応に関するガバナンスにも関心が高まっており、政府や自治体だけでなく、各企業が新型コロナウィルスにどう対応するかが注目されています。たとえば、景気が後退し失業率が高まる中での従業員保護、さらに従業員や取引先、顧客の感染リスクに配慮した自宅勤務導入や労働環境改善に取り組む姿勢などが評価されているのです。

コロナ禍の難しい環境で経営を行うにあたって、幅広い社会に対する企業の対応は中長期的なESG投資に反映するでしょう。うまく対応すれば企業は従業員の士気を高め、ブランド価値を向上し、投資家の信頼を得ることができます。業界によってはパンデミックによる短期的な景気悪化は避けられなくても、コロナ終息後の回復の基盤を強める可能性があるのです。

ESGの将来

ESGは世界的にはすでに投資の主流だと考える人もいて、これからもますます重要になってきます。今後はESGを視野に入れないと企業の存続自体が危うくなっていく時代になりつつあるのです。

ESGというと外国から来た新しい言葉でなじみがないと思う人もいるかもしれませんが、実は同じような考え方が日本にも昔からありました。それは江戸時代の近江商人の「三方よし」の商道徳のことです。

「売り手よし、買い手よし、世間よし」と教えられてきた考えは、ビジネスにおいて経済的な利益と社会的な貢献を両立させるという、まさにESGの倫理とも言えます。

このようなESGを視野に入れた企業戦略を構築し、それを外に向けて発信していくことが、今後は企業の将来を左右することになるでしょう。